本カテゴリでは、初心者の方に向けて投資情報を掲載しております。実際に私が投資を始めて役に立った情報や、使えると思ったことを発信していきます。知識が完全に無の状態の人が投資できるようになるまでを目指します。

人によって預金・投資金額・保険の割合、車の有無、マイホームの購入or賃貸など、個人のライフスタイルによって正解が違います。

本サイトの情報が、皆様の生活を豊かにする1つのきっかけになれば幸いです。

1 なぜ投資をするのか

資産全てを預貯金だけにすると、気づかずに損をしてしまうことが意外と身近にあります。投資・保険・通貨など、少しだけ視野を広げてみましょう。

生活が今よりも少しだけ豊かになるはずです。将来、増税や年金が減額されてもなんとかなる可能性が高くなります。

Ⅰ 老後資金2000万円問題

2019年6月、金融庁が公表した「老後資金に2,000万円が必要である」という内容が大きな話題となりました。

原文はこちら。

「夫65歳以上、妻60歳以上の夫婦のみの無職の世帯では毎月の不足額の平均は約5万円であり、まだ20~30年の人生があるとすれば、不足額の総額は単純計算で1,300万円~2,000万円になる。この金額はあくまで平均の不足額から導きだしたものであり、不足額は各々の収入・支出の状況やライフスタイル等によって大きく異なる。」

※ 報告書より抜粋

つまり、「老後、預貯金から毎月約5万円ずつ取り崩しながら生活するので、2000万円が必要だ。」ということです。あくまで、平均の話であり、家族構成やライフスタイルによって変わります。

毎月の不足額は、2017年の高齢夫婦の家計収支(総務省「家計調査報告」)の収入20.9万円と支出26.3万円から算出されています。

試しに不足額を月額5.4万円で計算すると、

5.4万円 × 12カ月 × 20年 = 1,296万円

5.4万円 × 12カ月 × 30年 = 1,944万円

となり、1,296万円~1,944万円であることがわかりました。

これが老後資金に2,000万円が必要な根拠です。

しかし、最新のデータ(2021年8月時点)によると2020年の収入は25.8万円、支出は25.9万円に変化していることがわかりました。

これにより、必要な老後資金が55万円に変化しました。これは、コロナ禍で給付金が支給されたことや、外食や旅行を控えたことによる影響です。

このことからわかるように、収支の金額は簡単に変わるので、2,000万円と55万円のどちらも数字そのものや、計算のトリックに惑わされないようにして下さい。

必ずしも2,000万円が必要ということではないですが、だからといって何もしなくて良いということではありません。特殊要因が大きく、今後もこれが続くかどうかわかりません。

そのため、何が起きるか分からないからこそ、自分が老後にいくら貯金を切り崩して生活するのか早めに把握して、老後の備えはしておきましょう。

Ⅱ 銀行の金利と投資信託の金利

100万円を1年間預けると、100円のプラスです。

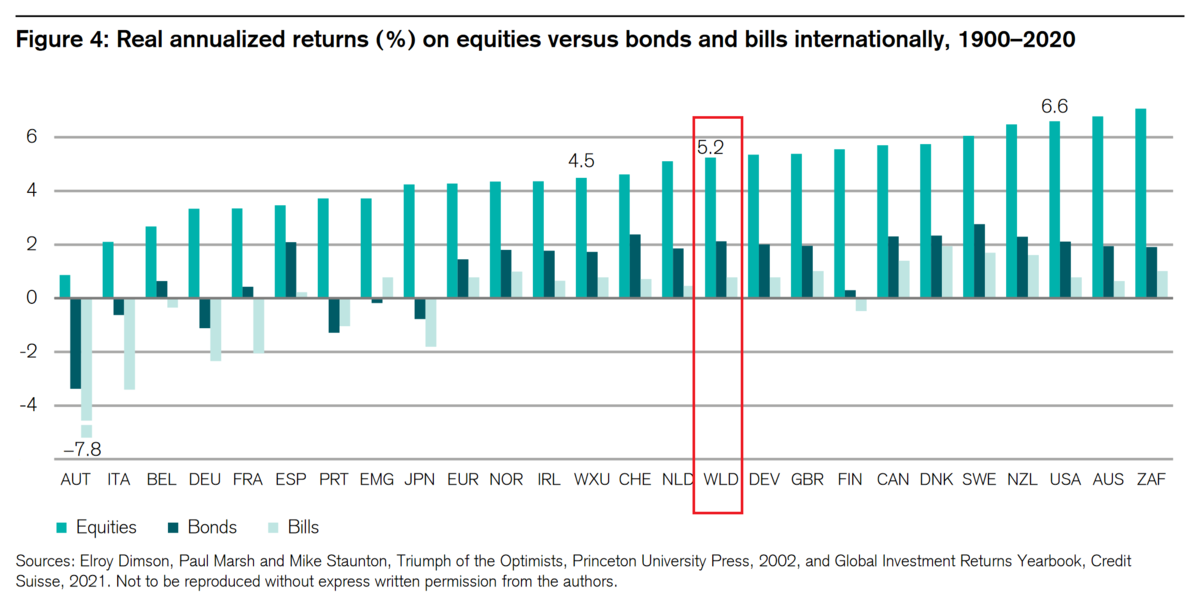

しかし、投資信託にお金を預けた場合、世界の平均リターンが5%程度なので、もし世界の主要企業にまとめて投資ができたとすると、100万円を預けると1年後には、理論上 5万円のプラスとなります。

下図の赤枠で囲んだWdが全世界株式の平均リターンです。

図 1900~2020年の各国&全世界の平均リターン

では、そんな全世界の株式に投資する方法があるのか?

というと、あるのです。

銀行の普通預金は、一定の金額までだと元本保証されるため、単純な比較はできませんが、預金だけというのもリスクがあります。

預金と投資のどちらも上手く活用していきましょう。

Ⅲ r ( 資本収益率 ) > g ( 経済成長率 )

フランスの経済学者トマ・ピケティによって提唱された不等式です。

資産運用によって得られる富は、労働によって得られる富よりも成長が早いことを示しています。

つまり、自分の時間と体力を使う労働のみの人は相対的にいつまでも裕福になれず、投資をしている人・していない人との差は今後も開き続ける、ということです。

Ⅳ 物価の上昇

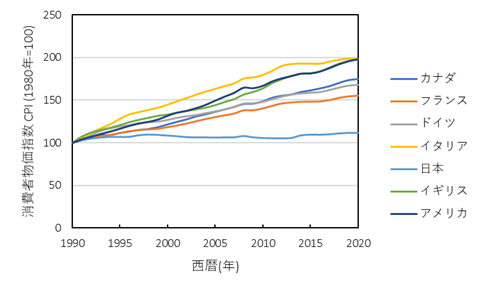

下図は、1990年の値を基準値(100)とした場合の先進国(G7)の消費者物価指数 CPI の推移です。

図 先進国(G7)の消費者物価指数(CPI)

日本以外の先進国(G7)は物価が上昇していて、基本的にインフレ傾向ですが、日本の物価だけが横ばいです。

日本は、1989年のバブル崩壊後、ずっとデフレが続いていました。そして、2013年(安倍政権&黒田日銀総裁)以降、2%程度の緩やかなインフレを目指していますが、1%程度の物価上昇で止まっています。

極端なインフレの進行は、日常の買い物で札束を持ち歩くことになったり、国民生活が破綻する危険性がありますが、2%程度の緩やかなインフレであれば問題ありません。

逆に、物価が下落するデフレが続くと、物の値段が安くなる代わりに、皆さんの給料も上がりません。

さらに、iPhoneなどの海外商品を購入する際、アメリカに住む人よりも日本に住む人の方がインフレの差の分だけ、高い代金を支払うことになります。

推移がゆっくりなので、中々気づきにくいです。茹でガエルのように、気づいたときにはもう遅い、なんてことが起きるので注意しましょう。

投資・保険・通貨など、少しだけ視野を広げてみましょう。

Ⅴ 全世界株式と米国株式

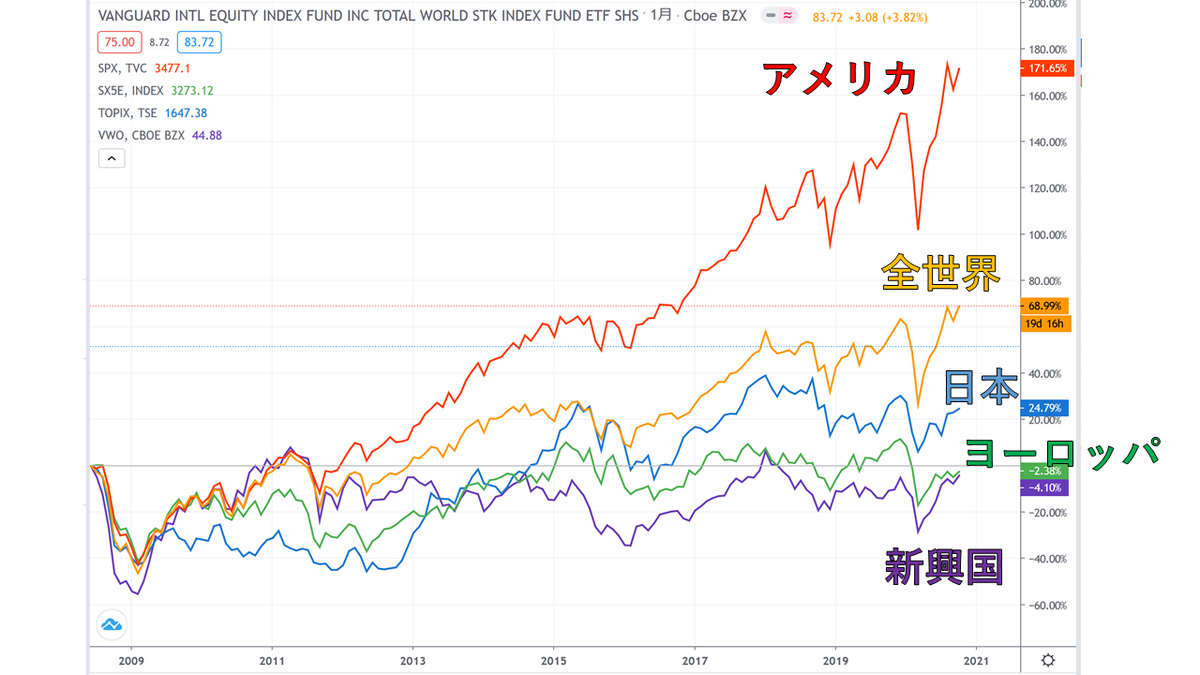

下記のグラフは、全世界株式の値動きと連動するように運用されているETF(上場投資信託)です。世界の主要な企業の株をまとめたもの、と思ってください。

図 全世界株式の株価

これを見ると、世界の株価は緩やかに上がり続けていることがわかります。

2008年のリーマンショック、2020年のコロナショックなどの大暴落で一時的に大きく下がることはあっても、それでも上がり続けています。

そして、下記グラフを見ると、アメリカ、日本、ヨーロッパ、新興国では、主にアメリカが大きな影響を持っていて上方向に牽引していることがわかります。

図 各国・地域の株価

2008年のリーマンショック前に投資を始めたとしても、2020年のコロナショック時に利益が出ています。それだけ、世界がゆっくりと着実に成長していて、暴落は一時的なものである、ということがわかります。

ただのギャンブルではないことがわかって頂けるかと思います。

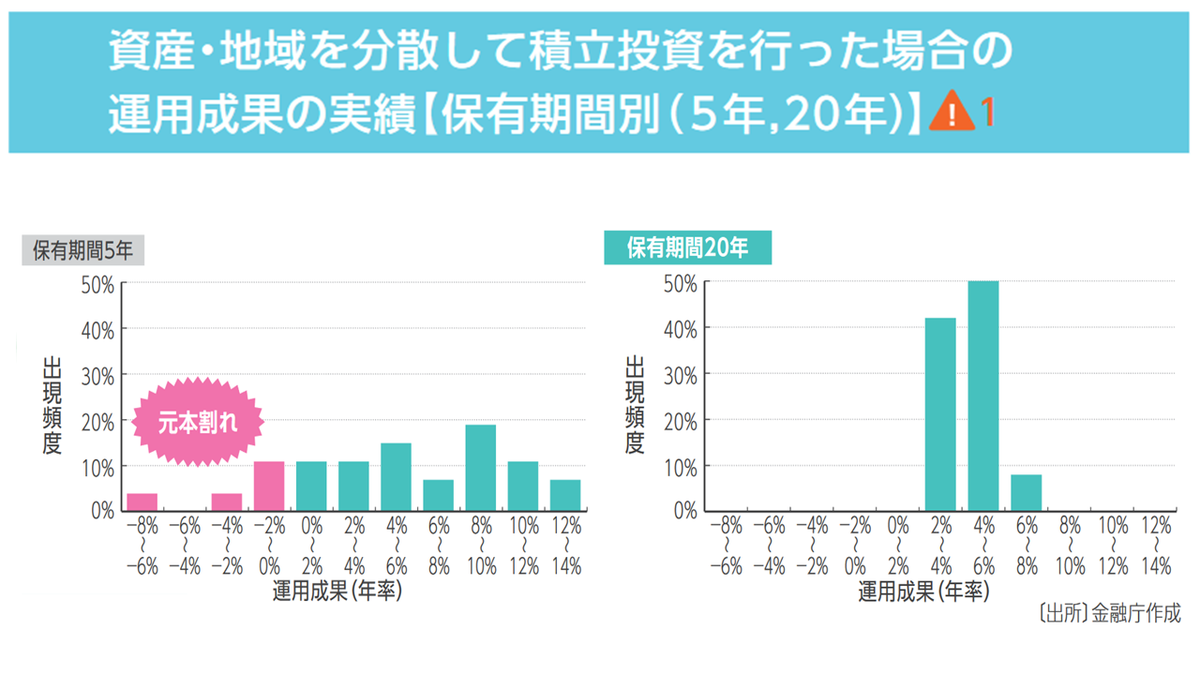

Ⅵ 元本割れ

投資を始めると、ほぼ確実に一度は元本割れを経験します。

しかし、それは一時的です。ダメな商品を選ばなければ、元に戻った後、またお金が増えていきます。

投資する人間の性格・メンタル・耐性次第で、どのくらいの期間・いくらまでのマイナスなら耐えられるのか、を事前に決めておけば対策が可能です。

・対策①

金融庁のデータによると、国内外の株式・債券(市場の平均点を目指す商品)を月1回のペースで20年以上積立購入すると、元本割れしないことが証明されています。

お金を増やすために必要な対価は、「時間」です。

図 運用成果の実績【保有期間別(5年,20年)】

・対策②

下記は、米国株式市場の過去の暴落が起きた年と下落率、回復までにかかった期間を記載した表です。また、その下に米国株価のグラフを掲載しています。

| 年 | 下落率 | 回復までの期間 | 名称 |

|---|---|---|---|

| 1929年 |

-83%

|

15年

|

世界恐慌 |

| 1946年 |

-22%

|

3年

|

ー |

| 1961年 |

-22%

|

1年

|

ー |

| 1968年 |

-29%

|

2年

|

ー |

| 1972年 |

-43%

|

4年

|

オイルショック |

| 1987年 |

-30%

|

2年

|

ブラックマンデー |

| 2000年 |

-45%

|

6年

|

ITバブル崩壊 |

| 2007年 |

-51%

|

6年

|

サブプライムローンショック、 リーマンショック |

| 2010年 |

-17%

|

7カ月

|

ギリシャショック |

| 2011年 |

-21%

|

9カ月

|

欧州債務危機 |

| 2015年 |

-15%

|

1年

|

チャイナショック |

| 2018年 |

-20%

|

7カ月

|

VIXショック |

| 2020年 |

-35%

|

6カ月

|

コロナショック |

図 米国株式(S&P500)の株価

暴落が起きても一定期間を過ぎると、必ず回復してさらに上昇していくことがわかります。

また、積立購入をすると、もっと早く元本割れから戻ることが出来ます。

その仕組みは、暴落後に株価が下がったところを安く継続して購入することで、購入価格が平均化されて下がっていきます。

そして、暴落後の回復期間では、株価がジワジワ上昇するので、暴落前の元の価格に戻るよりも前に損益をプラスにすることが出来ます。

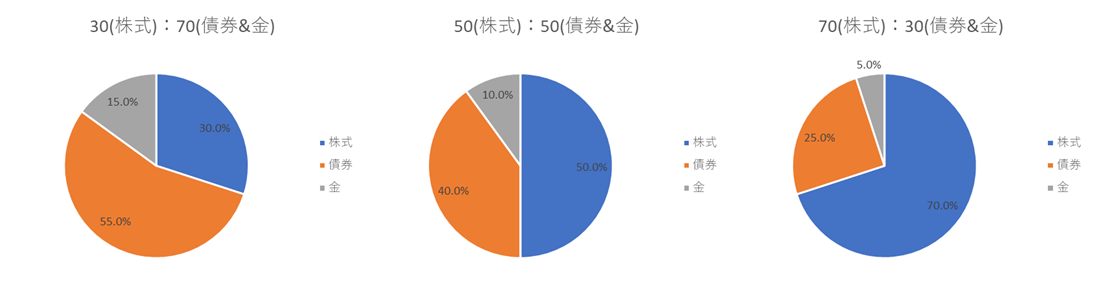

・対策③

通常、株は上昇しますが、債券・金(ゴールド)は横ばいか、緩やかに下落します。

逆に、暴落時などの異常時だと、株は下落しますが、債券・金が上昇する、という性質があります。

そこで、株と債券・金を組み合わせて購入することで、株価の暴落時の下げ幅を緩やかにすることが可能となります。

ただし、その代償に株価が上昇している時のリターンが、債券・金を組み込んだ比率に応じて小さくなるので、注意が必要です。

一般的に、20代~30代で投資期間に余力が残っている人や暴落耐性のある人は、下図の右の円グラフのように株式の割合を高くします。

老後が近くて投資期間が余り無い人や暴落耐性の無い人は、左の円グラフのように株式の割合を低くして債券・金の割合を高めると良いとされています。

図 ポートフォリオの例

債券や金の代わりに、預金とは別枠で現金を割り当てて株式&現金で管理する方法もあります。

しかし、その場合は、株式の下落の分だけそのまま資産が減ることになるので注意しましょう。

事前に、自分自身の許容金額を定めておくようにしましょう。

Ⅶ NISA(ニーサ)・iDeCo(イデコ)

日本には、NISA(小額投資非課税制度)や、iDeCo ( 個人型確定拠出年金 ) といった税制優遇制度があります。

基本的に投資で発生した利益に対しては税金(20.315%)が掛かりますが、これらの制度を利用すると、どちらも投資で得た利益に掛かる税金が非課税になります。

NISAは、投資商品の購入時にNISAのチェック欄を選択すると、その購入した商品で発生した運用益に掛かる税金が非課税になります。

チェック欄を選択しなければ、20.315%(所得税+住民税+復興特別所得税)の税金が掛かることになります。

一般NISAとつみたてNISAの2種類あります。

つみたてNISAは、金融庁がラインナップした商品の中から選択して購入することになります。一般NISAには、そのような制限はありません。

iDecoは、予めラインナップされた商品があります。そして、その中から商品を選択して購入すると、購入した商品で発生した運用益に掛かる税金が非課税になります。

ただし、60歳になるまで現金化はできないというデメリットがあります。

両方とも、上手く活用していきましょう。

続きはこちら

もし良かったら、 下記の (クリック) ➡ (閉じる) をお願い致します! 運営継続にご協力をお願い致します😭

■注意事項・免責事項

投資は自己責任です。 この情報に基づいて被った損害については、一切責任を負いません。 最終的な投資の意志決定は、自己判断・自己責任でお願い致します。